Déduction des dépenses liées au travail à domicile en raison de la COVID-19 (T777S et TP-59.S)

Si vous avez travaillé à la maison en raison de la COVID-19, vous pouvez déduire vos frais de bureau à domicile. L'Agence du revenu du Canada (ARC) et Revenu Québec ont publié deux nouvelles méthodes simplifiées pour vous permettre de déduire plus facilement vos frais de bureau à domicile :

-

Méthode à taux fixe temporaire – Vous pouvez déduire 2 $ pour chaque jour de télétravail, jusqu'à concurrence de 500 $, pour couvrir vos frais de bureau à domicile.

-

Méthode détaillée – Vous pouvez déduire le montant des frais de bureau à domicile que vous avez réellement payés.

Remarque : vous ne pouvez pas utiliser ces méthodes pour déduire vos dépenses si vous travaillez habituellement à la maison (pas seulement en raison de la COVID-19) ou si vous avez d'autres dépenses d'emploi à déduire (comme des frais de véhicule à moteur). Dans ce cas, vous devrez plutôt utiliser la méthode standard.

Le choix de la méthode que vous utilisez dépend, d'une part, du montant des frais que vous avez payés pour travailler à la maison cette année, et d'autre part, du fait que vous ayez ou non des pièces justificatives, comme des reçus et un formulaire T2200S (et TP-64.3, si vous résidez au Québec) dûment signé par votre employeur. Vous pouvez également utiliser la calculatrice de l'ARC pour déterminer quel montant vous pourrez déduire si vous optez pour l'une ou l'autre de ces méthodes.

Voici un tableau comparatif de toutes les méthodes que vous pouvez utiliser vous déduire vos dépenses :

| Méthode à taux fixe temporaire | Méthode détaillée | Méthode standard |

|

Utilisez cette méthode si : Vous êtes un employé admissible, vous avez travaillé à la maison en 2021 en raison de la COVID-19 et :

J'aimerais en savoir plus sur la méthode à taux fixe Où dois-je déduire mes dépenses si j'utilise la méthode à taux fixe temporaire? |

Utilisez cette méthode si : Vous êtes un employé admissible, vous avez travaillé à la maison en 2021 en raison de la COVID-19 et :

J'aimerais en savoir plus sur la méthode détaillée Où dois-je déduire mes dépenses si j'utilise la méthode détaillée? |

Utilisez cette méthode si : Vous êtes un employé admissible, vous travaillez habituellement à la maison et : |

Vous pouvez utiliser la méthode à taux fixe temporaire si, à titre d'employé, vous avez télétravaillé pendant au moins 50 % de vos heures de travail durant au moins 4 semaines consécutives en 2021. Cette règle concerne les employés à temps plein et ceux à temps partiel.

Vous pouvez demander 2 $ pour chaque jour de télétravail, jusqu'à concurrence de 500 $. Autrement dit, vous pouvez demander des dépenses pour un maximum de 250 jours.

Remarque : les jours de vacances, les jours fériés, les jours de congé de maladie et les autres jours de congé ne comptent pas dans la période d'un mois. Par exemple, si vous avez travaillé à la maison du lundi au vendredi du 1er avril 2020 au 15 mai 2020 et que vous avez pris 2 jours de congé, le nombre total de jours où vous avez travaillé à domicile sera calculé comme suit :

Du 1er avril au 15 mai = 33 jours de semaine

33 jours - 2 jours de vacances = 31 jours

31 jours - 1 jour férié = 30 jours de télétravail

Vous n'aurez pas besoin d'un formulaire T2200S (ni d'un formulaire TP-64.3, si vous résidez au Québec) signé par votre employeur ni de reçus pour appuyer votre demande de déduction pour frais de bureau à domicile.

Plus d'une personne partageant un même espace de travail peut demander les dépenses s'y rapportant, et vous n'avez pas à diviser le montant entre vous.

Voici les étapes à suivre dans le logiciel d'impôt H&R Block 2021:

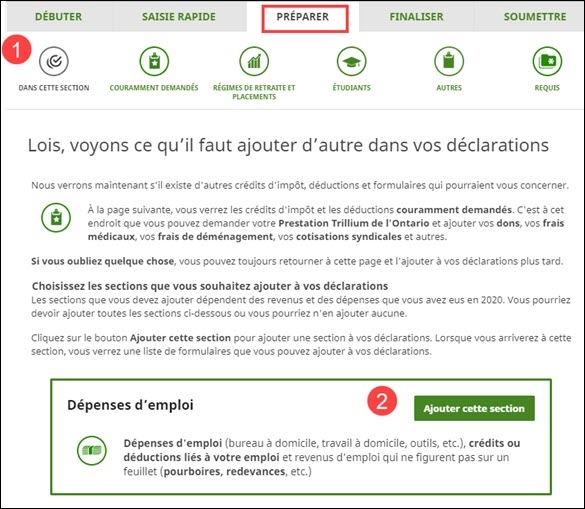

- Dans l'onglet PRÉPARER, cliquez sur l'icône DANS CETTE SECTION.

-

Dans l'encadré Dépenses d'emploi, cliquez sur le bouton Ajouter cette section puis cliquez sur Continuer.

- Cliquez sur l'icône EMPLOI.

- Dans la section DÉPENSES, cochez la case État des dépenses d'emploi (T777 et T777S).

Remarque : si vous êtes un résident du Québec, cette page s’appelle plutôt cette page s’appelle plutôt Dépenses d'emploi (T777, T777S, TP-59, TP-78, TP-78.4, TP-75.2 et TP-64.3).

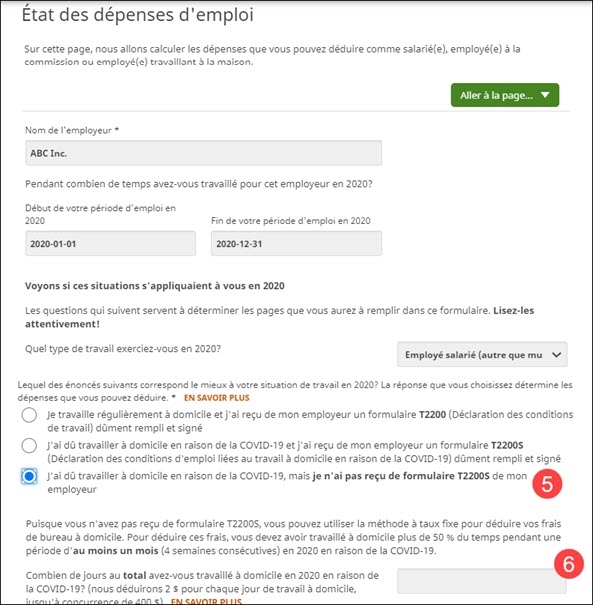

- À la page Dépenses d'emploi, sélectionnez l'option suivante en réponse à la question Lequel des énoncés suivants correspond le mieux à votre situation de travail en 2021? :

- J'ai dû travailler à domicile en raison de la COVID-19, mais je n'ai pas reçu le formulaire T2200S de mon employeur

- J'ai dû travailler à domicile en raison de la COVID-19, mais je n'ai pas reçu les formulaires T2200S ou TP-64.3 de mon employeur

OU

- Entrez le nombre total de jours durant lesquels vous avez travaillé à la maison en 2021, puis cliquez sur Continuer.

Si vous souhaitez demander le montant que vous avez réellement payé pour vos dépenses liées au travail au lieu d'un taux forfaitaire, vous devrez utiliser la méthode détaillée. Vous pourrez utiliser le montant de vos dépenses pour réduire votre impôt à payer lorsque vous produirez vos déclarations de 2021.

Pour être admissible, vous devez remplir les conditions suivantes :

-

À titre d'employé, vous avez télétravaillé pendant au moins 50 % de vos heures de travail durant au moins 4 semaines consécutives en 2021. Cette règle concerne les employés à temps plein et ceux à temps partiel.

-

Vous étiez tenu de payer les frais de bureau à domicile qui étaient directement liés à votre travail.

-

Vous avez reçu un formulaire T2200S (et un formulaire TP-64.3, si vous résidez au Québec) dûment rempli et signé par vos employeurs.

Les frais admissibles comprennent :

-

Les appels interurbains effectués pour le travail

-

Les frais d'accès Internet à domicile

-

Le loyer payé pour votre maison ou votre appartement

-

Les services publics comme l'électricité et le chauffage

-

Les fournitures de bureau

Si vous avez gagné un revenu de commissions en 2021, vous pouvez également déduire d'autres dépenses, comme vos impôts fonciers et votre assurance habitation. Pour voir la liste complète des dépenses que vous pouvez déduire en utilisant la méthode détaillée, visitez le site Web de l'ARC.

Vous ne pouvez pas déduire les dépenses suivantes :

-

Les nouveaux appareils électroménagers ou meubles pour votre bureau à domicile

-

Les appareils électroniques personnels (par exemple, un nouveau téléphone cellulaire ou une nouvelle tablette)

-

Les accessoires informatiques (par exemple, un moniteur ou une webcaméra)

-

Vos intérêts hypothécaires, vos paiements hypothécaires, vos dépenses en capital ou vos coûts en capital

Remarque : vous ne pouvez pas non plus déduire des frais qui ont été remboursés ou qui seront remboursés par votre employeur. Consultez le site Web de l'ARC pour voir la liste complète des dépenses que vous ne pouvez pas déduire.

Pour déduire vos frais de bureau à domicile à l'aide de la méthode détaillée, vous aurez besoin de tous les documents suivants :

-

Vos reçus relatifs aux dépenses admissibles

-

Un formulaire T2200S dûment rempli et signé par votre employeur

-

Un formulaire TP-64.3 dûment rempli par votre employeur (si vous résidez au Québec)

Le montant que vous pouvez déduire est calculé en fonction des facteurs suivants :

-

Vos frais de bureau à domicile admissibles

-

La superficie en pieds carrés que vous utilisez pour votre bureau à domicile ou votre espace de travail à la maison

-

La superficie totale (en pieds carrés) de votre domicile

-

Le nombre d'heures pendant lesquelles vous avez utilisé votre bureau ou votre espace de travail à la maison pour le travail

Voici les étapes à suivre dans le logiciel d'impôt H&R Block 2021 :

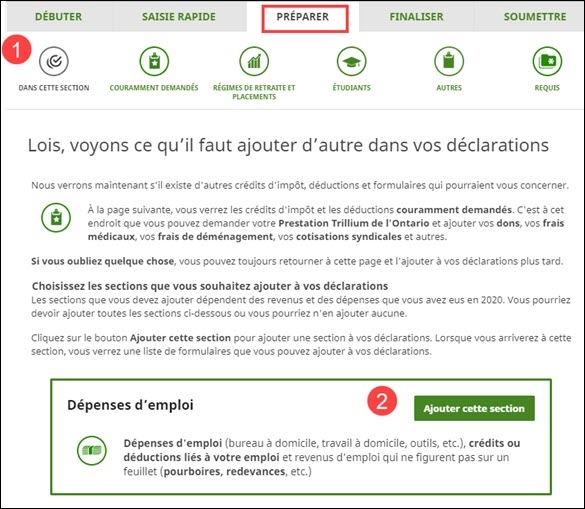

- Dans l'onglet PRÉPARER, cliquez sur l'icône DANS CETTE SECTION.

-

Dans l'encadré Dépenses d'emploi, cliquez sur le bouton Ajouter cette section puis cliquez sur Continuer.

- Cliquez sur l'icône EMPLOI.

- Dans la section DÉPENSES, cochez la case État des dépenses d'emploi (T777 et T777S).

Remarque : si vous êtes un résident du Québec, cette page s’appelle plutôt Dépenses d'emploi (T777, T777S, TP-59, TP-78, TP-78.4, TP-75.2 et TP-64.3).

- À la page Dépenses d'emploi, sélectionnez l'option suivante en réponse à la question Lequel des énoncés suivants correspond le mieux à votre situation de travail en 2021? :

- J'ai dû travailler à domicile en raison de la COVID-19 et j'ai reçu de mon employeur le formulaire T2200 (Déclaration des conditions d'emploi liées au travail à domicile en raison de la COVID-19) dûment rempli et signé

- J'ai dû travailler à domicile en raison de la COVID-19 et j'ai reçu de mon employeur les formulaires T2200 (Déclaration des conditions d'emploi liées au travail à domicile en raison de la COVID-19) et TP-64.3 (Conditions générales d'emploi) dûment remplis et signés

OU

- Répondez Oui à la question Est-ce que les deux énoncés suivants s'appliquent à votre situation? et cliquez sur Continuer.

- Lorsque vous serez à la page Dépenses d'emploi, entrez vos renseignements dans le logiciel d'impôt.

Si vous travaillez habituellement à la maison (pas seulement en raison de la COVID-19) et que vous avez reçu un formulaire T2200 de votre employeur (et un formulaire TP-64.3, si vous résidez au Québec), vous devrez plutôt utiliser le formulaire T777 : État des dépenses d'emploi (et TP-59 : Dépenses d'emploi pour un employé salarié ou un employé à la commission, si vous résidez au Québec).

Vous pourrez déduire toutes les dépenses d'emploi admissibles (pas seulement vos dépenses de bureau à domicile) que vous avez payées et que votre employeur ne vous a pas remboursées.

Consultez cet article d'aide pour en savoir plus sur l'utilisation de l'État des dépenses d'emploi (T777 et TP-59) dans le logiciel d'impôt H&R Block.